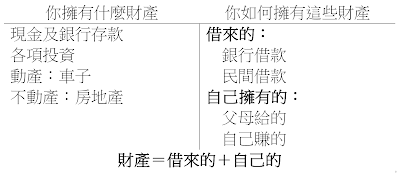

圖 個人資產負債表架構圖

要了解一個企業家的「身價」,必須要知道這位企業家到底有多少財產與多少負債。換句話說,我們必須要編製一張這位企業家的資產負債表。財產不見得就是身價,「財產」與「真正的身價」之所以不對等,這中間的差異就是財產有一部分的來源是透過借貸而來的,也就是「借來的」財產。

那為何稱之為「資產負債表」,而不是「資產、負債及股東權益表」呢?我們可以這樣解釋,公司的所有財產都是要還的,不是還給債主(銀行)就是還給股東。因此以企業角度來看,資產負債表左半部為「資產」,右半部皆為「負債」。

我們可以從資產負債表看出這家企業的資產負債是否有適當的布局、是否發揮應有的效益、經營者的經營力度、經營者及其大股東的風險偏好與財務強度,甚至可以看出經營者的心態與公司文化等。

宏觀就是從資產負債表的大數字來看整體面,微觀就是從個別科目來判定細微面,以下是從宏觀的角度來解讀財報數字透露的秘密。

標準一:從「資產總額」看出企業影響力

企業擁有的資產愈多,表示擁有及使用社會的資源就愈多,在政治與經濟上會擁有較大的影響力,透過規模經濟以及社會地位的加持,其競爭力「通常」會強過規模較小的公司,尤其規模優勢現象在成熟型產業會特別明顯。

當資產總額大到一定程度時,往往會因為太大以致大到不能倒。2008年金融海嘯時,美國政府出手解救眾多的銀行及壽險公司;台灣如國華人壽、幸福人壽等由政府介入處理,無非就是這些企業擁有太多社會資源所致。

但規模優勢有時也會有例外,比如一家企業同時橫跨數個產業,每項業務在特定產業內的規模可能都不夠大,再加上力量分散、核心競爭力不明顯,以致經營績效不佳。例如美國GE.US奇異公司和台灣的2371大同都是跨足太多產業、核心競爭力失焦,以致經營績效不佳的典型案例。

標準二:從「資產比重高」項目看出產業特性與競爭力

不同產業,資產負債表中比重較高的科目會不同。例如銀行業的中信銀,主要資產是「貼現」及「放款」;零售業的統一超,主要資產是「現金」及「存貨」;3C產品代工的鴻海,主要資產是「現金」、「應收帳款」及「存貨」;電動遊戲業的智冠,資產最高的項目是「應收帳款」、「其他應收款」與「現金」。

投資者可從這些主要科目,分析其在產業中的競爭強度。例如:台積電2018年底總財產2兆901億元,其中不動產、廠房及設備1兆721億元(51%)、現金及約當現金高達5,778億元(28%,同業僅837億元,相較約為同業的七倍),兩者共佔資產總額79%,充分顯示晶圓代工的產業特性就是資本與技術密集。

公司持有較多現金有利於度過不景氣,甚至在不景氣時也有錢加碼投資,成為未來超越競爭對手的關鍵,因此也是觀察產業競爭力的重要指標。台灣DRAM產業之所以被韓國三星打敗,主要是因為三星每逢景氣處於谷底時就砸錢從事研發及擴產,在幾次景氣循環之後,技術和規模就被三星遠遠甩在後面,以致台灣DRAM公司不是倒閉,就是被國外企業併購。

綜論,台積電的「不動產、廠房及設備」與「現金及約當現金」的金額遠遠超過同業,顯示其產業競爭力很強。另外兩者佔資產比重共79%,顯示台積電的資產絕大多數與營運有關。

表 2330台積電與同業的資產比重及資產配置

標準三:從「資產配置」看公司經營理念

製造業在日常經營最重要的資產項目為④設備→③存貨→②應收帳款→①現金 ⇒ 代表製造業的完整循環。如果企業的資產配置大部分是這些資產,表示這家公司是比較健康的。例如台積電2018年這四個科目佔資產總額共90%,較同業82%高,表示台積電的資產大部分為營運所需。

有人認為各項短期性投資是企業將多餘的現金進行投資以獲取報酬的手段,應該也歸類為營運所需的資產,但根據多年觀察,很多短期性投資往往提供給銀行作為借款的抵押品,一擺就數年不動。因此,以觀察公司營運的角度來解讀財報數字,不建議將短期性投資歸類為營運所需。但若投資人了解標的公司甚深,將沒有充當銀行借款抵押品的短期理財性投資列為營運所需也是可以的。

另外,除了「設備」、「存貨」、「應收帳款」、「現金」以外的其他會計科目(例如:其他應收款、預付款項、待出售非流動資產、無形資產等),對企業日常的營業活動助益不大,這些資產占比愈少,表示企業的資產愈乾淨,愈紮實。

標準四:從「資產運用效能(總資產週轉率)」觀察企業賺錢能力

資產運用效能(=總資產週轉率=年營業總額 ÷ 平均資產總額)是指一塊錢的財產能做幾塊錢的生意,愈高愈好。

資產運用效能受三個因素影響:①產業別,通常買賣業在不動產、廠房及設備的投資會比製造業低,總資產週轉率會較高、②受經營團隊的經營力度影響,也就是人才、技術、良率、速度、以及日常管理措施等綜合效能如何發揮、③企業資產為營運所需百分比的影響,與正常營運無關的資產愈少,總資產週轉率就愈高。

標準五:從「流動比率」衡量企業短期風險

一個財務健全的公司,除非行業非常特殊,其流動資產總額都會大於流動負債。因此從流動比率可以判定一家公司在短期內是否有財務風險:①過低不利於償債能力,暗示公司有財務危機,投資人若發現此徵兆宜伺機出場、②過高不利於資金運用。

基本上,除非是特殊行業,例如電廠、港埠等企業,大部份產業的企業流動比率超過150%較佳,超過120%尚可,低於110%就是拉警報了。當流動比率低於100%時,表示企業的償債能力可能有疑慮,此時借款銀行可能會要求立即改善,否則新增借款會出現問題,甚至會收縮原有貸款。

若公司多年來流動比率相當高,表示公司可調動的資金充裕,可適當多發放股利給股東。例如:台積電決定從2019年起股息調升至10元,在不損及安全的流動比率下提高資金運用效能以外,還可以維護股價、提高資產營運效能、提高ROE,就財務管理來說,是非常明智的決定。

標準六:從「負債比率」觀察風險偏好與財務強度

如果產業景氣波動大,負債比率以不宜超過五成,低於四成更佳;景氣波動小的企業,負債比率以不宜超過六成,維持在五成以內更佳。受到政府保護的產業或企業,例如電廠、港埠、電信等,可以有較高負債比率到七成,但再高也不宜了。

負債比率低代表其經營風險較低,但也可能影響公司的獲利能力,因為這也代表公司沒有充分運用外部資金來幫助股東賺更多錢,∴獲利能力未必好。反之,透過大量借貸來維持營運(負債比率高),雖然可以幫股東賺更多錢,但一旦景氣反轉,企業獲利率低於借款利率時,會損傷股東獲利,甚至可能危及企業生存。

一般而言,稅前純益率低的產業會用較高的負債比,以提高股東的報酬率。例如2018年鴻海的稅前純益率=3%、負債比=61%,台積電的稅前純益率=39%、負債比=20%。

就「風險偏好」而言,同一產業不同企業的負債比率,可以看出該企業的風險偏好度。例如2018年台積電的負債比率=20%,同業平均為43%,可以看出台積電經營團隊的風險偏好度低。

就「財務強度」的角度來觀察,企業的負債比率如果在六成以內,銀行通常會比較放心貸款;如果超過65%,銀行就會開始緊張;超過70%,除非是特殊行業,例如台灣電力公司(2018年負債比率88%),否則銀行已經在擔心公司可能會有倒閉的危機。

依照實務經驗,除非是特殊行業,否則如果負債比率貼近75%,企業有95%的可能性會倒閉;如果貼近80%,有99%的機會會倒閉。

為什麼呢?①股東有錢,但覺得公司前景或經營不佳,不想增資了、②股東很想增資,但股東自己也已經沒錢了、③一家營運正常,獲利穩定的公司,會把獲利拿來償還負債,其負債比率會逐年降低至一定水準。∴無法從市場找資金,大股東也不願意或沒錢增資的情況下,公司不倒也難。

計算負債比率的盲點就是有些公司的財產裡面有部分是比較虛的財產(例如:無形資產)。以4414如興2018年底重編前的財報來看,負債比率46%(=負債121億元 ÷ 總資產263億元)符合傳產負債比率5成左右的標準,但若扣除80億元無形資產,負債比率66%,這是一個比較高的負債比率了。

表 4414如興2018年的「無形資產」檢視

發現一家公司的負債比率偏高時,可以到「股市公開資訊觀測站」查詢其人事異動,如果發覺財會經理離職或調整時,必須更加小心。不過,很多公司「上有政策、下有對策」,如果有財務經理提出辭呈,會商請以「交接」為由轉調至其他部門,然後在一至二個月「交接」完成後才離開,因為財務經理調至其他部門後離職,依照法令規定是不需要申報的(⇒ 職務調整≒離職)。

標準七:兼看「個體報表」更了解企業經營狀況

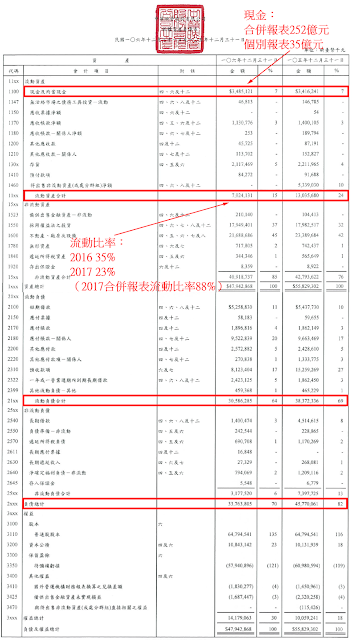

表 2475華映之個體資產負債表

依主管機關規定,企業財報應以「合併報表」為主,但年報除了合併報表外,還必須另外再編一份「個體報表」做為補充資訊(※季報無個體報表)。然而,當一家企業從事太多不同業務或編入合併報表的子公司不是100%持有時,合併報表的缺點就會出現。

以顯示器大廠華映為例,有很多的合併子公司,其中最大的就是大陸華映(股權25%)。大陸華映過去幾年來大多是獲利的,但台灣華映母公司大多時候卻是虧損的。比較合併報表與個體報表可以看出來,沒有主要來自持股25%大陸華映的美化修飾下,台灣華映2017年的現金立刻從252億元降至35億元,負債比率從58%升至危險的70%,流動比率從不及格的88%降到不可思議的23%,若沒有母公司大同的支持,華映恐怕早就倒閉了。

但問題是何時需要看個體報表,何時不必看?建議是大多數時候不必看,只有在少數情形下需要:①合併報表中股東權益的「非控制權益」金額愈大,代表合併報表主體母公司的權益愈小。以2017年華映合併報表中「歸屬於母公司之業主權益合計」約142億元,僅佔總資產的10%、②公司合併太多不同的產業,導致從合併報表中看不出一些關鍵數字。例如統一超合併了百貨、物流等子公司的數據,如果要從合併報表中研究統一超的平均銷貨日數或資產週轉率是沒有意義的,這時就必須看個體報表了。

用來美化、掩護的財務數字,就如同巴菲特的名言,「只有退潮的時候,你才知道誰在裸泳。」撥開合併報表的迷霧,搭配個體報表參看,更能判別一家公司真正的投資價值。

※參考資料:

「大會計師教你從財報數字看懂經營本質」,作者:張明輝,出版者:城邦文化事業股份有限公司-商業周刊,2019年8月初版8.5刷。

0 留言

若對本篇文章有任何批評指教,歡迎您留言讓我知道,謝謝!