正確的財務分析不只有損益表及資產負債表交叉分析,還包括現金流量表、會計師簽證附註、及股東權益變動表,一起做綜合分析。

一、財報常識總複習

◎一家公司在一定期間有沒有賺錢,應該看哪一家報表?

⇒損益表。

◎一家公司真正的賺錢能力應該看哪裡?

⇒現金流量表的營業活動現金流量,以及損益表上的營業利益。

◎這家公司一直有賺錢,一定不會倒閉嗎?

⇒不一定!還要看現金流量表的營業活動現金流量!

◎財務報表有這麼多張,包含這麼多科目,要先看哪一個?

⇒可以先看現金與約當現金、營業活動現金流量、損益表上的稅後純益與營業利益、資產負債表上的權益報酬率與總資產週轉率。

◎哪一張報表是依據實際情況而得的數字,最不受人為操縱影響?

⇒現金流量表,且其中以營業活動現金流量(OCF)最為重要!

◎華倫.巴菲特最重視哪個數字?

⇒自由現金流量(Free cash flow)。

自由現金流量=營業活動現金流量-基本資本支出

◎公司賺的錢叫淨利,是最直接的績效評估,為何它容易受到會計學的扭曲?

⇒因為大部分的公司交易都不是現金交易,所以損益表並非以現金基礎所產生的報表,採取推估的概念,不是100%正確。此外,有心者還可以在營業收入與各種折舊費用上下其手,進行報表美化,所以容易受到人為扭曲。

◎公司營運如果走下坡,如何確保它是否有本錢撐一陣子?

⇒可以確認以下四個要素(綜合整理如下圖):

①現金佔總資產比率最好>25%,最少也要>10%。

②做生意的完整週期是否夠短,越短越好。

做生意的完整週期

=平均銷貨日數+平均收現日數

=平均付款日數+現金轉換週期

③公司是否採「快收慢付」的經營模式。

④每一期的營業活動現金流量是否能夠穩定>0。

圖 提昇週轉能力的關鍵

二、用財報判斷選股的閱讀順序

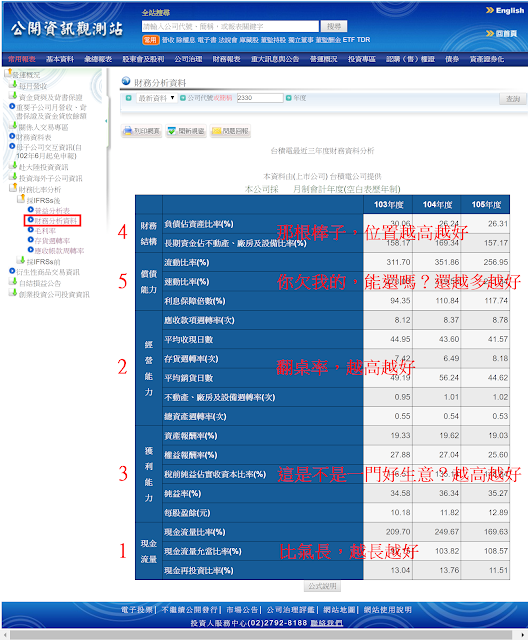

依公開資訊觀測站(網址:http://mops.twse.com.tw/mops/web/t05st22_q1)的財務分析資料來說,建議閱讀財務分析資料的順序:「現金流量」→「經營能力」→「獲利能力」→「財務結構」→「償債能力」。

◎現金流量=比氣長,越長越好

◎經營能力=翻桌率,越多趟越好

◎獲利能力=這是不是一門好生意?越高越好

◎財務結構=那根棒子,棒子的位置越高越好

◎償債能力=你欠我的,能還嗎?還越多越好

※相關財務比率計算與選股標準,請參閱前面章節。

圖 閱讀財務分析資料的順序

正確的選股邏輯:①如何判斷好與壞?②如何選擇好與好?③建立好公司的口袋名單、④定期定額退休金規劃、⑤資產配置技巧。

三、好公司在財務報表的共通性

1.公司經營保守穩健,手中留有很多現金。(現金流量=比氣長,越長越好)

2.應收帳款與存貨管理非常優異,做生意的完整週期又比同業其他競爭者要短。(經營能力=翻桌率,越多趟越好)

3.這是不是一門好生意?有沒有賺錢的真本事?經營安全邊際高不高?是不是有持續增加研發能力以維持高毛利?股東報酬率好不好?(獲利能力=這是不是一門好生意?越高越好)

4.這家公司會不會過度使用財務槓桿?資金來源有沒有發生「以短支長」的致命錯誤?(財務結構=那根棒子,棒子的位置越高越好)

5.這家公司短期的營運資充足嗎?對外的短期負債有能力償還嗎?(償債能力=你欠我的,能還嗎?還越多越好)

四、正確的投資觀念

好投資是「買企業」,不是「買股票」。股票收益=資本利得+股利收入。透過財務報表分析,選出好公司,在股價被錯殺或跌至價值以下時買進,一旦股市回歸理性,股價上漲⇒資本利得。即使買進後股市持續低迷,因為公司體質優良,每年也都能拿到配股配息⇒股利收入。亦即,「買企業而不是買股票」的投資理念,可以讓您同時擁有資本利得和股利收入的好處,進可攻,退可守。

圖 正確的投資觀念

五、股神巴菲特的投資金句

◎退潮之後,才知道誰在裸泳。

⇒裸泳=身無分文=公司不見了=投資爛公司會血本無歸。

◎投資這一行有個好處,成功不需要靠很多很多次交易。

⇒若想靠投機賺取價差(資本利得)就需要很多次交易;若用「買企業而不是買股票」的投資觀念就不用很多次交易。

◎你得等到3壞球、0好球的時機才出手。

⇒等待大事發生,所有人都絕望時,帶著準備的現金,優雅入市。

◎投資的關鍵是推斷特定公司的競爭優勢,更重要的是能維持那項優勢多久?

⇒這是不是一門好生意?有沒有長期穩定的獲利能力?

◎真正的投資人歡迎價格波動,因為股市震盪劇烈代表體質好的企業,其股價會遭到不理性殺低。

⇒要瞄準撿便宜的好時機,也就是說:能不能獲利,在您買股票的時候就決定了。股價漲跌不是我們能決定的,但忍住高價不買,等待大事發生再進場逢低買進,卻是每個人都可以自主決定的。

◎我們波克夏只關注個別公司的價值,對於股市整體的價格並不在乎。

⇒巴菲特不重視資本利得,看重的是一家公司是否具有長期穩定的獲利能力,這才是創造公司真正價值的能力。

◎一家沒有負債且能提供12%報酬率的公司,絕對優於報酬率相等但負債沉重的公司。

⇒由財務結構(棒子的高低)就可以知道。

◎別人恐懼時,你要趕快貪婪。

⇒趁股市崩盤重創時大撿便宜。

◎我們讀資料--就這樣。

⇒請效法巴菲特讀資料(財務報表),選出好公司,避開爛公司,不要聽信明牌--就這樣。

從1965年初到2015年底(共51年),巴菲特的波克夏公司的帳面價值平均每年成長19.2%,同期的標準普爾500指數(S&P 500)則是平均成長9.7%。若當初以投資1萬元來計算,到2015年底時,投資波克夏的價值=7,764萬元(=1.192^51)、投資S&P 500的價值=112萬元(=1.097^51)⇒慎選好公司,善用時間的力量,透過長期投資,複利可以創造奇蹟,人生理財就能夢想成真。

比較這51年間波克夏與S&P 500的數據表現之後,可以發現兩件事情:①風口上,豬也能飛上天:股市大漲期間,不管好公司或壞公司都是普天同慶,只是漲幅大小不同而已、②小虧與大虧的差異:當景氣下滑或蕭條時,好公司依然存在,爛公司卻從市場消失了,所以巴菲特不斷提醒投資人要避開熱門股、爛公司,也不要預測股市高低點。

六、選股建議

◎只要財務結構、償債能力不要太差的情況下,建議可選擇①ROE≧20%,逐年增加而波動又不劇烈、②現金流量允當比率>100%,且公司每年仍穩定發放現金股利、③產業前景佳且公司具國際競爭力(營收、獲利兩位數成長),而未來本益比又不高。以此作為選股標準,相信獲利應可預期。

正確的選股邏輯:①如何判斷好與壞?②如何選擇好與好?③建立好公司的口袋名單、④定期定額退休金規劃、⑤資產配置技巧。

慎選好公司,在景氣下滑期間可以持續增長或跌得比別人少⇒巴菲特真正致富的秘訣。

※參考資料:

「不懂財報,也能輕鬆選出賺錢績優股:五大關鍵數字力」,著者:林明樟(MJ老師),出版者:商周出版,2016年12月27日初版1刷。

「用生活常識就能看懂財務報表」,著者:林明樟(MJ老師),出版者:商周出版,2016年4月8日初版6刷。

0 留言

若對本篇文章有任何批評指教,歡迎您留言讓我知道,謝謝!